矯正治療は医療費控除の対象です

「医療費控除」とは、医療費が高額になった場合に所得税の還付・減税が受けられる制度です。

患者様ご自身、または生計を共にする配偶者や親族のために支払った医療費が一定額を超えた際、その医療費の額を基に計算される金額の所得控除を受けることができます。矯正治療の場合、多くが「噛み合せ治療」に該当し、医療費控除の対象として承認される場合があります。その場合には診断書を作成します。

医療費控除の対象

年齢や最終治療目標において歯列矯正の処置が必要であると認められる場合

咀嚼機能の改善、回復を主な目的とした矯正治療にかかる費用(成人)

治療のための通院費(駐車場料金や自家用車のガソリン代は控除対象外)

◇医療費控除として換算できる費用

・診療費・検査費・矯正装置費用・調整料・処置料

・治療のために必要な医薬品代

・公共交通機関を利用した交通費(通院が困難である場合はタクシー料金も含まれる可能性があります)

◇医療費控除として換算できない費用

・ガソリン、駐車場代

・予防目的の医薬品代

・金利

・診断書発行

医療費控除の条件と還付額

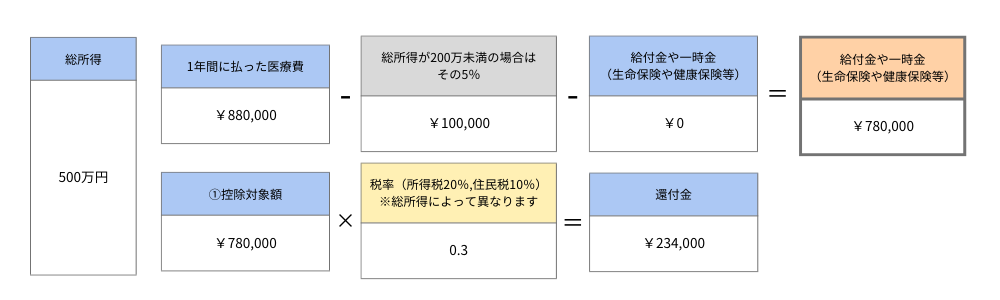

一年間にご自身またはご家族が、「10万円以上」もしくは「総所得金額の5%以上」の医療費等を支払った場合、最大200万円分の所得にかかる税金が控除され、減税や税金の還付(所得税の還付・住民税の減税)の対象となります。

デンタルローンでのお支払いにも医療費控除は適用されます。しかし、金利や手数料相当分は医療費控除の対象にならないためご注意ください。

88万円の矯正治療を行った場合・・・

総所得 | 税率(所得税・住民税) | 還付金 |

|---|---|---|

300万円 | 0.2(10%,10%) | 156,000円 |

500万円 | 0.3(20%,10%) | 234,000円 |

950万円 | 0.43(33%,10%) | 335,400円 |

※上記は2021年1月の情報を基にした計算になります。

※税率など最新情報や詳細は【国税庁ホームページ】にてご確認ください。

医療費控除を受ける際のポイント

◇領収書の保管

医療費控除を受けるためには、治療にかかった費用の領収書を大切に保管しておくことが必要です。確定申告をするときにこの領収書がないと医療費控除を受けることができません。また、領収書は計算をする際にも必要です。

重要なのは、確定申告を行った後も領収書を5年間保管することが義務付けられていることです。この保管期間は法律で定められていますので、忘れずに守りましょう。

◇デンタルローンやクレジットカードでの支払いも対象になる可能性がある

デンタルローンやクレジットカードで治療費を支払った際も、医療費控除の対象になることがあります。注意すべき点は「いつ支払ったか」です。

例えば、2023年11月に24回分のデンタルローンを組んだとします。この場合、2023年の医療費控除に含められるのは、2023年12月末までに実際に支払った分のみです。残りの支払いは、実際に支払った年、つまり2024年以降に行った支払いに対して、その年の医療費控除で申告する必要があります。

◇過去5年間分の申請が可能

医療費控除は、過去5年間分の医療費についても申請することができます。例えば、2020年にかかった医療費が控除の対象だったが、確定申告をしていなかった場合、2025年までに「更正の請求」という手続きをすることで税金が還付される可能性があります。

もし過去に医療費控除を行う機会を逃していたとしても、その後5年以内であれば申請することができます。